IPG盟博旗下领先的全球媒介投资品牌及智库MAGNA盟诺发布2023年6月版全球广告预测报告,分析并预测了包括全球70个市场的广告收入规模及增长。

本文内容源:MAGNA

十大要点

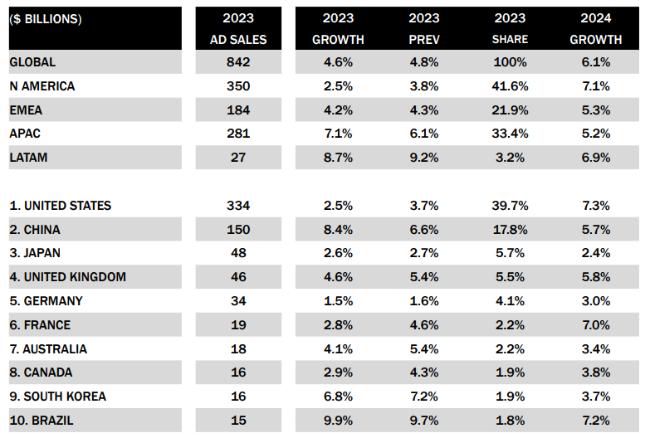

1、MAGNA全球广告预测夏季版预计,媒体主广告收入将在2023年达到8420亿美元,与2022年的8050亿美元相比增长4.6%。

2、MAGNA对2023年的增长预测仅比之前的预测低0.2个百分点(2022年12月版的预测为增长4.8%)。究其原因,尽管大多数西方市场经济状况恶化,营销支出减少,但中国和西班牙等部分市场的垂直行业(零售)和媒体(零售媒体、社交媒体)增长强于预期,中和了这一负面影响。

3、部分垂直行业采取反周期营销模式。部分垂直行业的营销支出预计将随着业务复苏而强劲增长(汽车、旅游),部分行业则存在不确定性(零售)。快消品(CPG/FMCG)公司正在增加搜索和零售媒体网络的营销支出,这在一定程度上以牺牲传统品牌营销媒体为代价,不过这些公司主要通过重新分配行业营销预算为广告生态系统提供新的资金。

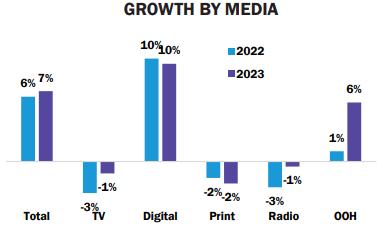

4、在这种不确定的商业环境中,部分品牌减少了营销预算,或优先考虑基于效果的数字广告形式,因此传统媒体公司和品牌营销媒体(电视、音频、平面、户外广告、影院广告)受到的冲击最大。预计全球传统类别广告收入总额将减少3%,至2640亿美元。

5、今年全球电视广告收入将减少5%,至1590亿美元,而平面广告销售额将减少4%,至440亿美元。音频媒体广告收入基本保持稳定(减少0.5%,至280亿美元)。户外广告和影院广告是唯二取得增长的传统媒体类别。预计户外广告将增长5%,达到310亿美元(与疫情前市场规模持平),影院广告将增长23%,达到20亿美元。

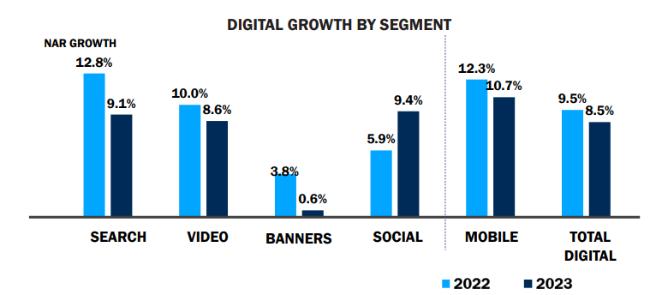

6、与此同时,受电子商务、零售媒体、媒体消费转变、数据格局稳定等有机增长因素的推动,纯数字广告销售额将增长8.5%,达到5770亿美元,占广告总销售额的69%。搜索/商务仍是最重要的广告形式,这类广告增长9.1%,达到2960亿美元,接近3000亿美元大关。社交媒体广告增速不减,共增长9.4%,达到1720亿美元,而纯短视频广告增长8.6%,达到710亿美元。

7、预计今年零售媒体网络将产生1210亿美元广告销售额(增长12%),其中大部分收入来自产品搜索和电子商务赞助。此类广告销售额大部分来自纯电子商务品牌,不过传统零售商也在发展媒体能力,预计其广告销售额将增长24%,达到210亿美元。

8、预计全球第11大广告市场——印度仍将是今年增长最强劲的市场(增长12.3%,达到126亿美元)。中国广告市场增长8.4%,复苏速度超过预期。而大多数西欧市场今年将停滞不前:德国、法国、意大利等国的所有媒体的增长率都将低于3%,传统媒体将陷入负增长。

9、数字广告正在推动亚太地区广告市场增长。按广告形式来分,今年亚太地区的广告增长主要来自社交媒体(增长12%)和视频(增长11%),搜索广告也增长了9%,不过该广告类别在数字广告总预算中占据47%的可观份额。

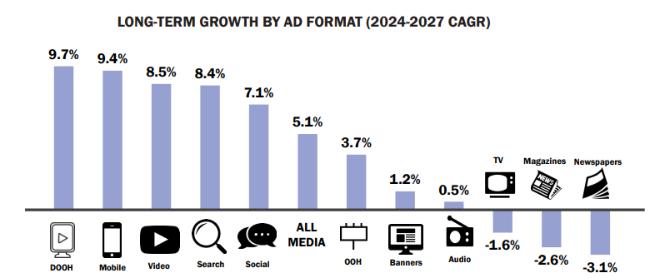

10、受经济将稳定和重要周期性广告支出的影响,预计2024年全球广告支出将增长6.1%,达到8920亿美元,重回快速增长通道。传统媒体主的广告收入将增长1%,而纯数字广告销售额将增长8%。

MAGNA全球市场研究执行副总裁、本报告作者Vincent Létang表示:“受经济不确定性的影响,加之缺少周期性驱动因素,2023年第一季度广告支出增长放缓至近乎停滞(全球增长1.5%,大多数西方市场持平)。不过,预计部分驱动因素将缓解经济放缓带来的影响,包括:电子商务和零售媒体为数字广告形式带来更多营销资金,以及部分大型垂直行业(零售、汽车、旅游)开展逆周期营销活动。权衡种种因素之后,MAGNA预计全球广告市场将继续保持增长,其表现将和2020年残酷的疫情衰退期如出一辙。当然,和2020年一样,传统媒体广告和发达市场今年仍将举步维艰。不过,广告创新将推动市场发展:传统媒体主正在开发跨平台功能和品牌安全可寻址解决方案,这些解决方案对品牌的吸引力日益增加,目前已占其广告收入的19%。”

亚太地区广告预测

2023年增长7%

预计今年亚太地区广告经济将增长7%,高于全球5%的平均水平。印度(增长12%)和巴基斯坦(增长11%)将为亚太地区的增长提供动力。2024年,亚太地区广告收入将增长5%,达到2960亿美元。

2023年,亚太地区线性广告支出(线性电视、平面、电台、户外广告)将小幅增长0.1%。2024年,媒体主的线性广告收入将恢复下降趋势,减少2%,占广告商总预算的四分之一。今年线性广告支出的增幅远远无法抵消2020年疫情高峰期的显著下滑。今年线性广告收入只有疫情前总收入的89%。事实上,线性广告收入仍处于长期下降轨道,预计到2027年将仅占广告商总预算的20%(而2019年为43%)。因此,亚太地区线性广告收入可能再也无法重回新冠疫情前的水平(810亿美元)。到2027年,亚太地区线性广告收入预计将降至660亿美元。

今年电视广告支出将减少1%,至467亿美元,2024年继续下降3%,占广告商总预算的15%。此外,随着消费者的注意力从线性电视转向数字媒体,预计电视支出将在长期内保持下降趋势。到2027年,线性电视预算将仅占亚太地区广告总预算的12%。

今年平面广告销售额萎缩2%,2024年将继续下降3%,仅占广告商总预算的3%。此外,今年平面广告支出只能达到疫情前平面广告总支出的71%。不过,平面广告在总广告支出中所占比例微不足道,因此其下降不会对地区广告总增长产生显著影响。许多计划大幅削减平面广告支出的垂直行业或品牌已经将平面广告从媒体计划中完全移除。

电台广告销售额小幅下滑0.5%,至41亿美元。受疫情影响,人们开车时间减少,削弱了电台广告在媒体计划中的重要性。因此,电台广告将在2027年前继续小幅下滑,在广告总预算中所占比例将不足1%。

今年户外广告增长6%,预计2024年只能取得0.5%的小幅增长,仅占总预算的4%。这也将使户外广告支出略低于疫情前总额(相比疫情前小幅减少0.2%)。影院广告在新冠疫情期间大幅下降(2020年降幅高达66%),此后开始复苏,在2022年(增长33%)和2023年(增长19%)均取得显著增长,但目前规模仍然只恢复到疫情前的三分之二。

与其他地区相同,数字广告正在推动亚太地区整体广告市场增长。预计数字广告收入将增长10%,2024年将再次增长8%,占广告商总预算的76%。数字广告的增长主要来自移动广告(占数字广告总预算的12%至近84%)。按广告形式来分,今年亚太地区的广告增长主要来自社交媒体(增长12%)和视频(增长11%),搜索广告也增长了9%,不过该广告类别在数字广告总预算中占据47%的可观份额。2024年,移动广告支出将进一步增长10%,达到数字广告总预算的86%,,社交广告和视频广告也将引领增长,分别增长9%。2024年,搜索广告将增长+7%。大多数消费者主要通过智能手机上网;在亚太地区的多个市场,智能手机甚至是大多数消费者上网的唯一方式。这些市场的人均GDP近斯才有所增长,因此大量消费者跳过了台式机时代,直接通过智能手机进入数字生活。特别是在中国,智能手机已经融入消费者的日常生活,几乎其他所有市场都无法与之相比。智能手机不仅能够购物和通信,还能为消费者提供多种银行、保险和工作功能。到2027年,亚太地区的移动广告支出将占数字广告预算总额的88%。

亚太地区和全球大多数地区一样,下层漏斗直接数字广告媒体的表现仍然好于上层漏斗品牌广告相关媒体。随着数字消费进一步融入消费者生活,2023年将延续这一趋势。与疫情前相比,今年的搜索广告(相当于疫情前总支出的189%)和社交广告(相当于疫情前总支出的219%)都远高于疫情前支出。另一方面,横幅展示广告,仅比疫情前总支出高14%,其发展依然举步维艰。此外,相比西方市场,亚太地区的消费模式更倾向于电子商务。阿里巴巴、京东、乐天和拼多多等巨头异峰突起,使网上购物发展到与线下购物分庭抗礼的程度;而在西方各国,电子商务销售额平均仅占零售总额的20%。

盟博亚太区首席执行官 Leigh Terry评论道: “受印度(增长12%)和巴基斯坦(增长11%)等市场的推动,亚太地区广告经济今年将取得7%的强劲增长,高于全球平均水平。与2022年前的趋势相比,2022年和2023年亚太地区数字广告增长大幅放缓,但仍具韧性,并将继续引领各类广告形式的增长。2022年期间影响中国数字广告收入增长的多种不利因素在2023年都得到缓解,推动大型数字广告媒体继续增长。”

市场

2021年,广告支出在疫情后增长23%,此后其增长步伐自2022年下半年开始放缓,2023年第一季度几乎与上年持平(仅增长1%),不过部分原因在于,作为比较基数的上年同期增长过于强劲。由于下半年比较基数较弱,MAGNA预计环比增长将有所提升,全年市场增长率将达到4.6%。不过,MAGNA认为,由于各个市场的经济状况和市场成熟度不同,不同市场的表现将大相径庭。

印度仍将是今年增长最强劲的市场(增长+12%)。印度将在今年超越中国,成为世界上人口最多的国家,同时也是全球第十一大广告市场。目前的印度广告市场仍然不够发达,人均广告支出仅为每年9美元,而中国和美国分别为106美元和1000美元。随着经济发展、媒体普及和体量巨大的中产阶级的崛起,预计印度将在三年内跻身全球前十大广告市场之列。

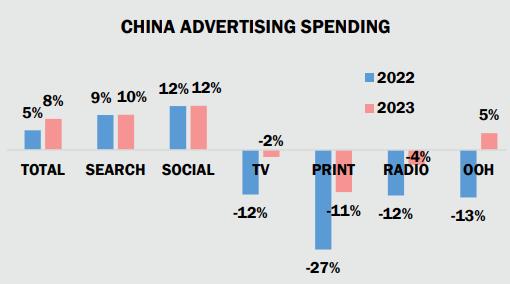

中国广告市场在2022年陷入停滞,但自去年年底废除“新冠清零”政策之后,中国广告市场的复苏速度已经快于预期。国际货币基金组织(IMF)将中国GDP增长预测从3.2%上调至5.2%,而中国第一季度的广告支出已取得同比增长6%的佳绩。MAGNA将中国全年增长预测上调至8.4%。另一方面,由于受到全球经济放缓和通胀高企的沉重打击,西欧大部分地区将停滞不前(增长率在0%至3%之间),所有媒体增长率均低于2%,传统媒体更面临负增长。

预计北美和欧洲市场今年都将表现不佳(其广告市场分别增长2.5%和4.2%)。主要原因在于经济活动疲软(实际GDP增长率分别为1.6%和0.8%),媒体/营销格局已趋于成熟,而且与2022年相比缺乏重要的周期性驱动因素。亚太地区(增长7.1%)和拉丁美洲(增长8.7%)的增长速度将明显加快。

对于世界其他地区,MAGNA预计澳大利亚(增长4.1%)和英国(增长4.6%)将取得温和增长,法国(增长2.8%)、日本(增长2.6%)、美国(增长2.5%)和德国(增长1.5%)则近乎停滞。

展望2024年,预计经济稳定、通胀降低以及重大周期性事件的回归(美国总统选举、巴黎奥运会、欧洲足球锦标赛)将推动广告支出增长6.1%,达到8920亿美元,重回增长轨道。这一趋势将有利于北美和欧洲等发达市场(美国和法国分别增长7%,英国增长6%),亚洲市场也将继续强劲增长(印度增长12.5%,中国增长6%)。

中国

主要发现

1 继2022年增长5%之后,预计今年中国媒体主的广告收入将增长8%。这将使中国广告市场的总规模达到1万亿元人民币(1498亿美元),帮助中国继续保持仅次于美国的全球第二大广告市场的地位。

2 预计今年中国实际GDP增速将达5.2%,2024年中国GDP增速预计为4.5%,增速略低于今年。这两项预期都远远高于2022年底的预测,当时中国刚刚结束新冠清零政策,经济和广告业务均受到增长刺激。

3 今年,数字广告预计将增长10%,达到8680亿元人民币(1290亿美元)。数字广告在广告总预算中的份额高达86%。2024年,数字广告收入将增长7%,占总预算的87%。

4 线性广告形式收缩1%。线性广告收入仍比疫情前总收入低27%。2024年,预计线性广告收入将减少4%,至1340亿元人民币(208亿美元)。

继2022年增长5%之后,中国媒体主的广告收入将在今年增长8%,达到1万亿元人民币(1480亿美元)。这也是中国广告收入首次突破万亿大关。2024年,中国广告市场总规模将增长6%,达到1.1万亿元人民币(1580亿美元),使中国继续保持仅次于美国的全球第二大广告市场的地位。2022年第四季度中国广告支出强劲收盘,使全年增长强于预期。此外,由于经济增长强劲,数字广告(特别是新兴数字平台的广告)再次加快增长,2023年预期也随之上调。

今年数字广告预计将增长10%,达到8680亿元人民币(1290亿美元)。占广告总预算的86%,在全球排名第一。社交广告支出增长12%,达到2490亿人民币(370亿美元),占数字广告总支出的29%。按广告形式划分,搜索广告是迄今为止最大的细分市场,占中国数字广告总预算的50%。受电子商务平台的推动,今年搜索广告支出预计将增长10%。受疫情限制和政府监管的影响,中国数字广告收入自2022年前开始放缓。虽然增长率不会再回到2010年至2020年的25%至30%区间,但随着拼多多、京东和美团等新兴平台以快于阿里巴巴和百度的速度继续增长,预计数字广告将保持强劲增长。此外,字节跳动也继续取得显著增长,虽然其增长大部分来自海外收入,而不是受到抖音的推动。这个趋势在第一季度已经初现端倪:第一季度的增长主要由拼多多(增长50%)、美团(增长11%)和快手(增长8%)等新兴平台引领。一季度腾讯和百度的业绩也分别增长了11%和10%。

除了各自泾渭分明的增长之外,社交电子商务和传统电子商务之间的重叠区域也在增加。中国的社交平台在电子商务方面同样表现不俗,尤以抖音最为突出,小红书和知乎也获得了部分流量。

线性广告继2022年缩水13%之后,今年将继续减少%。线性广告收入仍比疫情前总收入低27%,仅占中国广告市场总收入的14%。继去年下降12%之后,今年电视广告将继续缩水2%,目前占广告商总预算的10%。展望2024年,由于消费者趋势仍然不利于电视广告支出,预计电视广告支出将继续缩水4%。此外,数字广告和户外广告成本效益较高,且能够有效针对特定受众,促使品牌预算逐步从电视广告转向数字广告和户外广告。平面广告继续减少11%,在总预算中所占比例已不足1%。与大多数市场一样,中国的广告预算集中于电视广告和数字广告支出。电台广告将减少4%。最后,预计今年的影院广告将从去年的减少50%小幅回弹至增加15%,但预计影院广告市场将在2024年至2027年间继续萎缩。取消新冠清零政策增加了消费者流动,推动了机场、火车站和电影院户外广告支出增长,这些广告的表现均超出预期。

2024年,预计中国市场将增长6%,达到1.1万亿人民币(1580亿美元)。在整个预测期内,数字广告将继续充当增长的推动力量。数字广告的增长主要由社交广告(增长10%,达到数字广告总预算的29%)和视频广告(增长8%,达到数字广告总预算的18%)引领。搜索广告是规模最大的数字广告形式,2024年将增长6%,占数字广告总预算的49%。静态横幅广告将下降1%,由于这种广告类别已经失去品牌青睐,持续丢失市场份额,预计今后将延续下降趋势。另一方面,线性广告也将在2027年前延续下降趋势。到2027年,线性电视预算将仅占中国广告总预算的10%。

媒体类型

传统编辑类媒体公司和品牌(包括电视、音频、平面、户外、影院)在经济衰退和不确定时期更容易受到影响,因为品牌在这种时期往往倾向于减少营销预算,或优先采用基于效果的数字广告形式,抛弃上层漏洞品牌营销渠道。在这种环境下,今年传统媒体主的广告收入将缩水3%,至2640亿美元(占广告总销售额的31%)。

今年电视广告收入(跨平台长视频广告销售额)将减少5%,至1590亿美元。电视广播公司将受到多种不利因素的影响,包括:直播线性收视时间和收视率持续下降(2022年平均下降10%)、定价条件增长放缓(CPM通胀率平均增长8%,而2022年增长13%),继2022年周期性支出创下纪录之后缺乏周期性事件(国际足联世界杯、美国和巴西选举)。不过,“数字”非传统广告销售(例如可寻址线性广告和联网电视的AVOD前贴片广告)仍在增长。2022年,这些广告平均占顶级市场广播公司总广告收入的12%(美国和英国约占15%,德国9%,法国7%,日本2%)。去年,广播公司在主要市场的非线性收入增长了10%至20%,但增长趋势在2023年上半年有所放缓,而且到目前为止这种增长规模并不足以弥补线性广告销售额的降幅。

其他地区的跨平台平面媒体广告销售额预计将下降4%,至440亿美元。电台广告销售额下降0.5%,至280亿美元,但数字音频的增长抵消了这一降幅,使音频媒体广告收入保持稳定。户外广告增长5%,达到313亿美元,恢复至疫情前市场规模,成为2023年唯一取得增长的传统媒体。影院广告将继续疫情后的复苏步伐,预计将增长23%,达到20亿美元,但市场规模仍比疫情前低30%。

与此同时,受电子商务、零售媒体、媒体消费转变、数据格局稳定等有机增长因素的推动,纯数字广告销售额将增长8.5%,达到5770亿美元,占广告总销售额的69%。

搜索/商务广告形式仍然是最重要的广告形式,预计此类广告将增长9.1%,达到2960亿美元,接近3000亿美元大关。在搜索/商务广告领域,商务/零售公司今年的广告销售额预计将增长12%,达到1210亿美元,增速快于谷歌和百度等传统搜索引擎公司。在商务/零售公司中,亚马逊和阿里巴巴等电子商务巨头迄今为止占据最大市场份额(占该细分市场的83%),但沃尔玛和家乐福等传统零售连锁店也在利用第一方消费者数据吸引快消品品牌通过其零售媒体网络或第三方媒体合作伙伴投放广告。今年传统零售商的搜索类广告收入将增长24%,达到210亿美元。

今年社交媒体广告将重拾增速,增长9.4%,达到1720亿美元。经过连续两个季度的停滞甚至负增长之后,Meta公司报告称已恢复(汇率调整后的)同比增长,表明社交媒体行业似乎在2013年第一季度出现转机。2021年底,苹果生态系统可用消费者数据丢失,使Meta等其他老牌社交媒体公司受到影响。如今这些公司似乎已从该事件中恢复,正着手竖屏短视频变现业务。在不到两年的时间里,这些短视频已经彻底改变了用户体验,对广告优化提出了挑战。最后,纯数字短视频(YouTube和Twitch等流内平台以及其他流外网络)今年的广告销售额也将增长8.6%,达到710亿美元。

媒体主

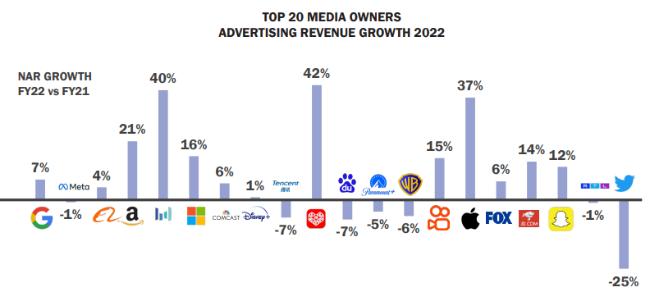

MAGNA对全球最大媒体主财务报告的分析证实,目前供应端集中度仍然很高,但由于各个细分市场和地区都出现了挑战者,今天的市场相比一两年前竞争更为激烈。

2022年,三大媒体主(谷歌、Meta和阿里巴巴)占据了全球广告支出的47%(包括所有媒体和所有市场),低于2021年的49%。这是因为2022年三大媒体主的增速放缓至4%,而在西方国家(亚马逊增长21%,苹果增长37%)和中国(字节跳动/Tiktok增长40%,拼多多增长42%),挑战者的增长速度都快于三巨头。

20家最大的广告供应商共占全球广告收入的72%,也就是说,前20名之外的所有其他媒体主分享全球28%的广告支出,而2021年这一比例为27%。在疫情导致的快速增长之后,目前尚无法判断数字广告的全球化和集中化趋势是否会暂时停止,也无法判断市场竞争力度是否会继续加大。2023年第一季度的趋势表明,市场仍在重新寻找平衡,大型供应商的增长和“小巨头”的扩张均现疲态。

其他关键发现包括:排名前20的广告供应商现已包括四家电子商务公司(阿里巴巴、亚马逊、京东、拼多多)、十家数字媒体公司(谷歌、Meta、苹果、微软、字节跳动、腾讯、百度、快手、推特、Snap),而仅有六家传统媒体公司(Comcast NBCU、迪士尼、派拉蒙影业、华纳兄弟探索、福克斯和RTL)。

*内容源:MAGNA 广告预测——2023 年 6 月

执耳牛传媒

执耳牛传媒

收藏

收藏

已收藏

已收藏

分享

分享

微信

微信

微博

微博

QQ空间

QQ空间

QQ

QQ

关注

关注

发私信

发私信

热门标签

热门标签